免费咨询热线

免费咨询热线

2024年,香港薪俸税政策迎来了一系列变化,以应对最新发布的《财政预算案》。这些变化对香港境内公司董事员工以及香港公司报税都有重要影响。下面来了解这些变化,以便更好地理解和应对税收政策的调整。

根据香港现行的税收政策,薪俸税征收范围涵盖了所有在香港工作和居住的个人,无论其是否具有香港居民身份。而2024年的重要变化在于对非香港本地受雇工作所得的税收规定上的明确。香港薪俸税具体需要缴纳的范围如下:

香港公司董事获得的酬金: 注册香港公司并担任董事,董事在职期间所获得的收入均需申报薪俸税,其中部分收入可以申请税务豁免。

在港工作期间获得的酬金: 如果是香港公司的普通员工,在香港公司获得的所有收入均需申报薪俸税。通常可以按年申请将年收入免征税或申请税务宽免。

非香港本地受雇工作所得的酬金: 若香港公司的雇员是被境外公司派驻到香港进行工作,税务局只会对其在香港境内活动所获得的收入进行评估征税。

新政策要求境外公司派驻香港的员工,只有其在香港境内执行工作所得的收入才会被征税。举例而言,如果某人被境外公司派驻到香港执行任务,其在香港以外地区所得的收入不会被视为应缴纳薪俸税的收入。

1.薪俸税税率

香港的薪俸税采用两种主要计算方式:标准税率和累进税率。 标准税率为15%,而累进税率则分为五个级别,税率从低到高依次为2%、6%、10%、14%、17%。通常情况下,香港税务局倾向于采用较低的税率对薪俸税进行征收。 标准税率适用于高收入群体,而累进税率更适用于中低收入人群。具体税率可参考下表:

2. 累进制与两机制并存

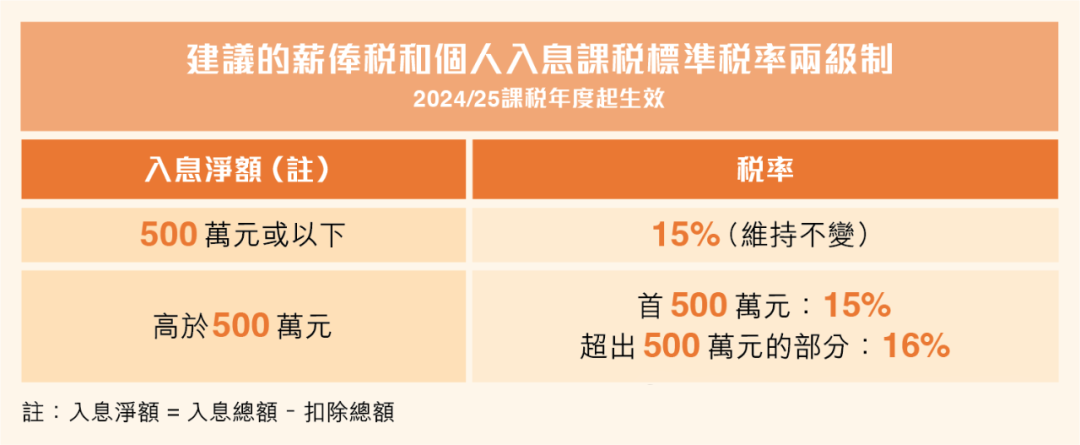

在2024年,《财政预算案》提出了对薪俸税税率的调整。2025-2025课税年度起实施薪俸税和个人入息课税的标准税率两级制,即以标准税率计算入息净额超过5,000,000元的纳税人的税额时,首5,000,000元的入息净额继续以15%计算,超过5,000,000元的部分则以16%计算,具体如下表。意味着新政策对于高收入人群的影响较为显著。

雇主在聘请新员工的三个月内,必须向香港税局主动递交员工的纳税信息。这一举措旨在提高税务申报的透明度和效率,减少了税务申报过程中的不确定性和误差。

罚款标准的调整:对于违反税务申报期限的纳税人,新政策也提出了调整的罚款标准。根据违规次数的不同,罚款比例有所变化,以更好地约束纳税人遵守税法。

2024年的香港薪俸税政策调整旨在更好地适应当今社会经济形势和税收政策的需要。这些变化既体现了香港政府对于税收制度的不断优化,也为企业和个人提供了更加明确和公平的纳税环境。