免费咨询热线

免费咨询热线

个人因在香港产生或得自香港的职位收入而需缴纳的税费,被称为薪俸税(Salaries Tax)。这一税种涵盖了薪金、工资、佣金、花红、退休金等多种形式的收入,与内地的个人所得税在功能上相类似。下面详细说您薪俸税的两机制度、缴纳条件、申报方式等事项。

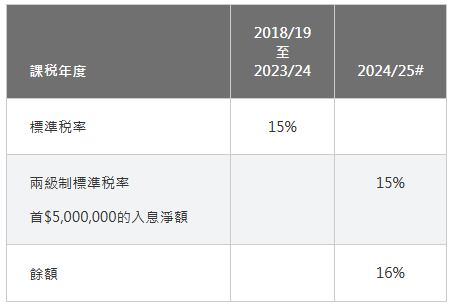

根据2024/25年度财政预算案的建议,薪俸税及个人入息课税将遵循“能者多付”的原则进行调整,并实施两级制税率。具体而言,对于入息净额超过500万港元的纳税人,其前500万港元将继续按照15%的标准税率征税,而超出部分则将按16%的税率征税。这一调整旨在更加公平地分配税收负担,确保高收入者承担更多的税务责任。

香港薪俸税两机制,来源香港政府网站(https://www.search.gov.hk)

薪俸税的缴纳条件主要取决于个人的工作性质和收入来源。以下是一些常见的需要缴纳薪俸税的情况:

董事获得香港公司的薪金:无论董事在课税年度内在香港停留多长时间,其在该职位所获得的收入均需要缴纳薪俸税,且不能申请税务豁免。

在香港工作所获得的薪金:对于在香港本地工作的人员,即使有部分职务是在香港以外的地方执行,其取得的全部收入也需要缴纳薪俸税。但在某些情况下,可以申请将收入豁免征税或申请税务宽免。

完全在香港以外地区工作获得的薪金:对于完全在香港以外地区工作的人员,其相关收入可申请全额豁免缴纳薪俸税。

受派到香港工作获得的薪金:对于受雇工作来源地在香港之外的人员,如被海外公司派到香港工作,税务局将根据其在该税务年度在香港逗留的天数来计算薪俸税。

薪俸税的课税年度为每年的4月1日至第二年的3月31日,税务局每年固定在4月份第一个工作日统一下发薪俸税表,纳税人必须在1个月内提交报税。薪俸税的计算方式有两种:

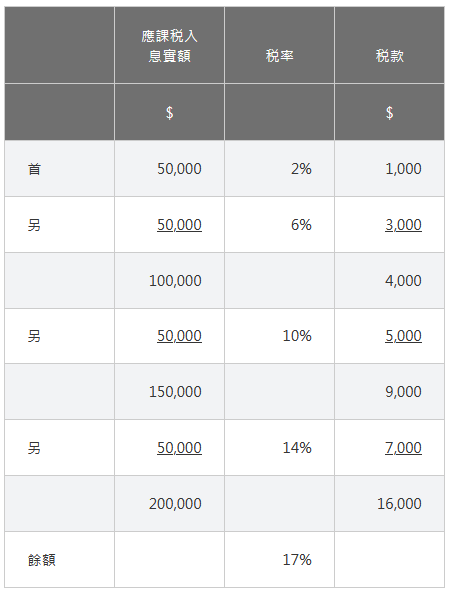

一是入息实额(适用于中等和低收入人士),按累进税率计算;

二是入息净额(适用于高收入人士),按15%的标准税率计算。税务局会同时用这两种方法计算税款,并取较低税款额来征收。

在计算应缴税额时,还可以进一步扣除税额宽减和免税额。例如,2023/24课税年度薪俸税及个人入息课税宽减上限为3,000港元,单身人士基本免税额为132,000港元。

对于薪俸税,政府规定雇主和雇员都有申报义务。雇主在申报薪俸税时,主要有两种填报方式:零申报和实际申报。

第一种:零申报

如果香港公司未有聘请员工或放发工资的情况,则只需按期填写BIR56A表格后提交税务局即可。

第二种:实际申报

如果香港公司所聘雇员符合以下任一情况,则需填报BIR56A及IR56B表格按期提交税务局:

1、单身人士全年入息不少于该年的基本免税额(2023/24年度$132,000);

2、已婚人士(无论入息多少);

3、兼职员工(无论入息多少);

4、董事(无论入息多少)。

如果纳税人未能在规定时间内提交薪俸税表或缴纳税款,将产生相应的罚款。首次逾期提交薪俸税表将产生1200港元的罚款,再次逾期则继续罚款3000港元。此外,如果纳税人没有把应该缴纳的薪俸税通知税务局或者超期缴纳税表,税务局还会根据其违反的次数来罚款,罚款比例分别为少征税款的10%、20%和35%。

在判定个人是否需要缴纳薪俸税时,税务局主要依据以下三个因素:

①给雇员发工资的地方

②雇主的居住地方

③劳务合同的洽谈、签订和执行的地方

如果这三个因素都发生在香港,那么个人就需要在香港缴纳薪俸税。一般来说,与香港公司或于香港营业的公司签署了劳动雇佣合同,且主要工作地点在香港的人员,其获得的工资收入均符合这一要求。